-

Inversionistas institucionales continúan aumentando la participación de activos alternativos en sus estrategias de inversión; aún cuando, mayor participación de estos reducen la liquidez de la cartera.

-

Es importante destacar que hoy en día, estos inversionistas ya disponen de la experiencia y los recursos para investigar, identificar y acceder a las mejores oportunidades que hay en los mercados privados.

-

Por otra parte, el actual contexto regulatorio para las inversiones en activos alternativos otorga mayor transparencia y seguridad, lo cual ha impactado positivamente en este mercado.

De acuerdo a Mercer and Oliver Wyman 2024 Global Insurance Investment Survey (encuesta realizada a 84 compañías aseguradoras en 22 diferentes regiones del mundo) la experiencia de mercado del año pasado ha reforzado la necesidad de construir portafolios de inversión sólidos y ágiles, que permitan a las compañías aseguradoras sostener su negocio principal y, al mismo tiempo, posicionar a las empresas para responder y capitalizar los riesgos y oportunidades del mercado.

En 2024, dada la volatilidad del mercado, muchas aseguradoras se encuentran reevaluando sus estrategias de renta fija y están listas para poner a trabajar el exceso de liquidez aumentando la exposición a la deuda privada o continuando el impulso hacia los mercados privados de manera más amplia.

De acuerdo a esta encuesta, el 73% de las aseguradoras invierten actualmente en mercados privados y el 39% de ellas tiene la intención de aumentar su exposición hacia estos mercados.

El 51% de los encuestados, considera que la diversificación de las inversiones es una prioridad en 2024 y que esta continúa alejándose de los activos tradicionales.

El significativo apetito por la deuda privada comenzó a notarse más fuertemente en 2023, activos con distintas características y retornos que suelen ser muy superiores, le están quitando terreno a activos tradicionales como son los bonos de alto rendimiento y préstamos apalancados.

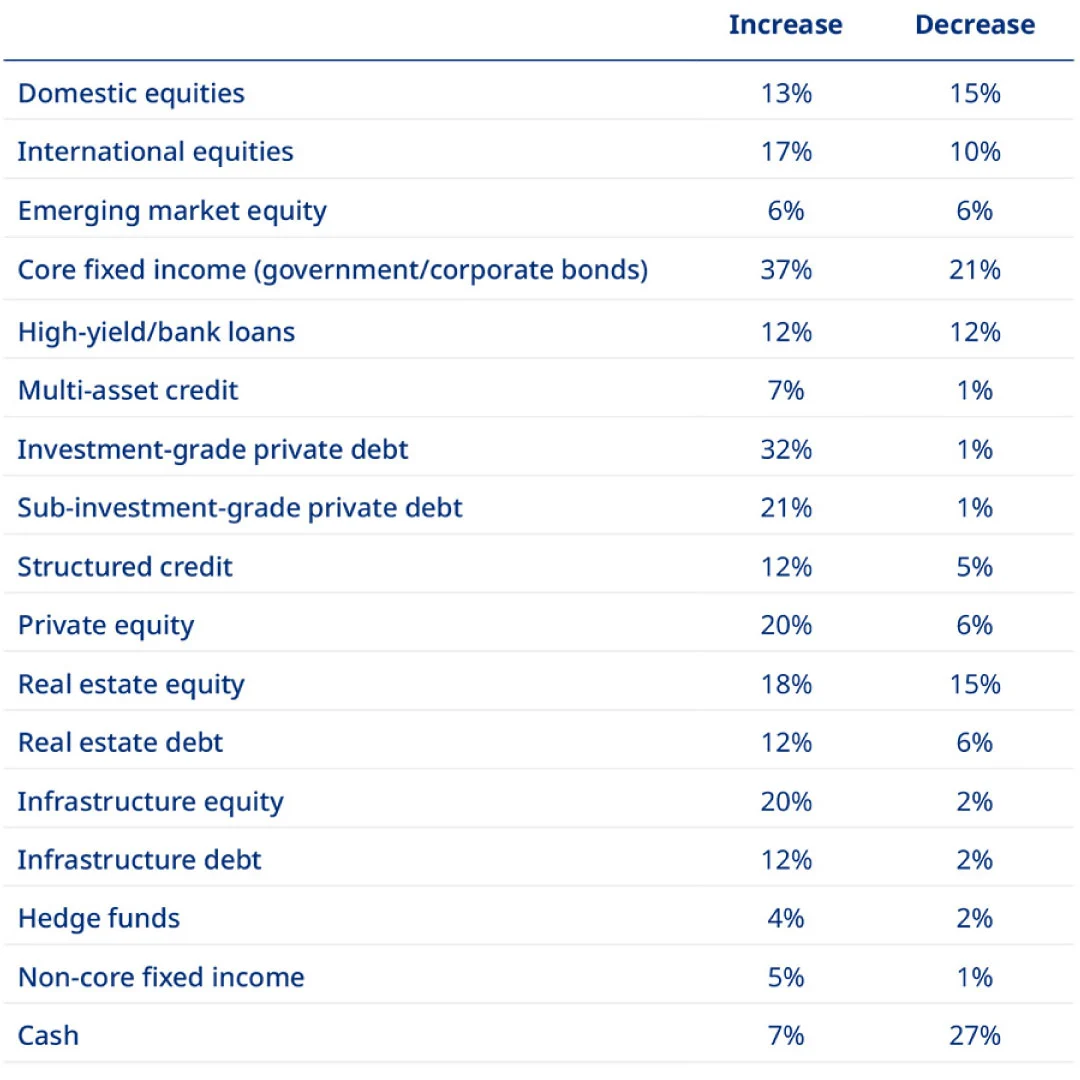

El año pasado el 27% de las aseguradoras aumentaron su participación en deuda privada de alta calidad y el 23% lo hizo en deuda privada de menor calidad. Además, para 2024 el 32% de ellas, consideran aumentar esta participación buscando acceder a beneficios como mejores ingresos, diversificación y protección estructural que ofrecen estos activos alternativos.

En la siguiente tabla, se muestra la intención de asignación de las distintas clases de activos en los portafolios de inversión de las aseguradoras encuestadas para 2024. En ella, se puede observar el significativo aumento relativo en las distintas clases de activos alternativos (investment-grade private debt, sub-investment-grade private debt, structured credit, private equity).

Fuente: Mercer and Oliver Wyman 2024 Global Insurance Investment Survey

Escrito por: Cynthia Kirby Adarraga. Economista Senior en AICapital Investment. Master Of Business Administration (MBA) Pontificia Universidad Católica de Chile