De acuerdo a un sondeo entre 80 de estos gestores de inversiones, comienzan el año 2024 con una exposición de 67% en el extranjero y 33% en el mercado local, manteniendo la misma distribución del año anterior.

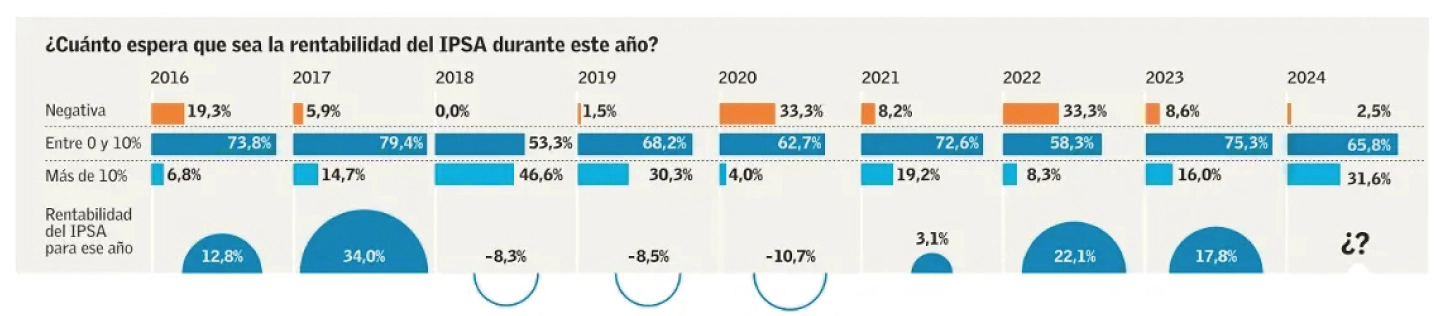

El 97,5% de quienes manejan las grandes fortunas familiares del país adelantan que la bolsa chilena cerrará con ganancias en 2024. Y el 31,6% espera que rente por sobre el 10%. Desde hace cinco años —a inicios de 2019— que no había una expectativa tan positiva hacia el mercado de renta variable local empezando el año.

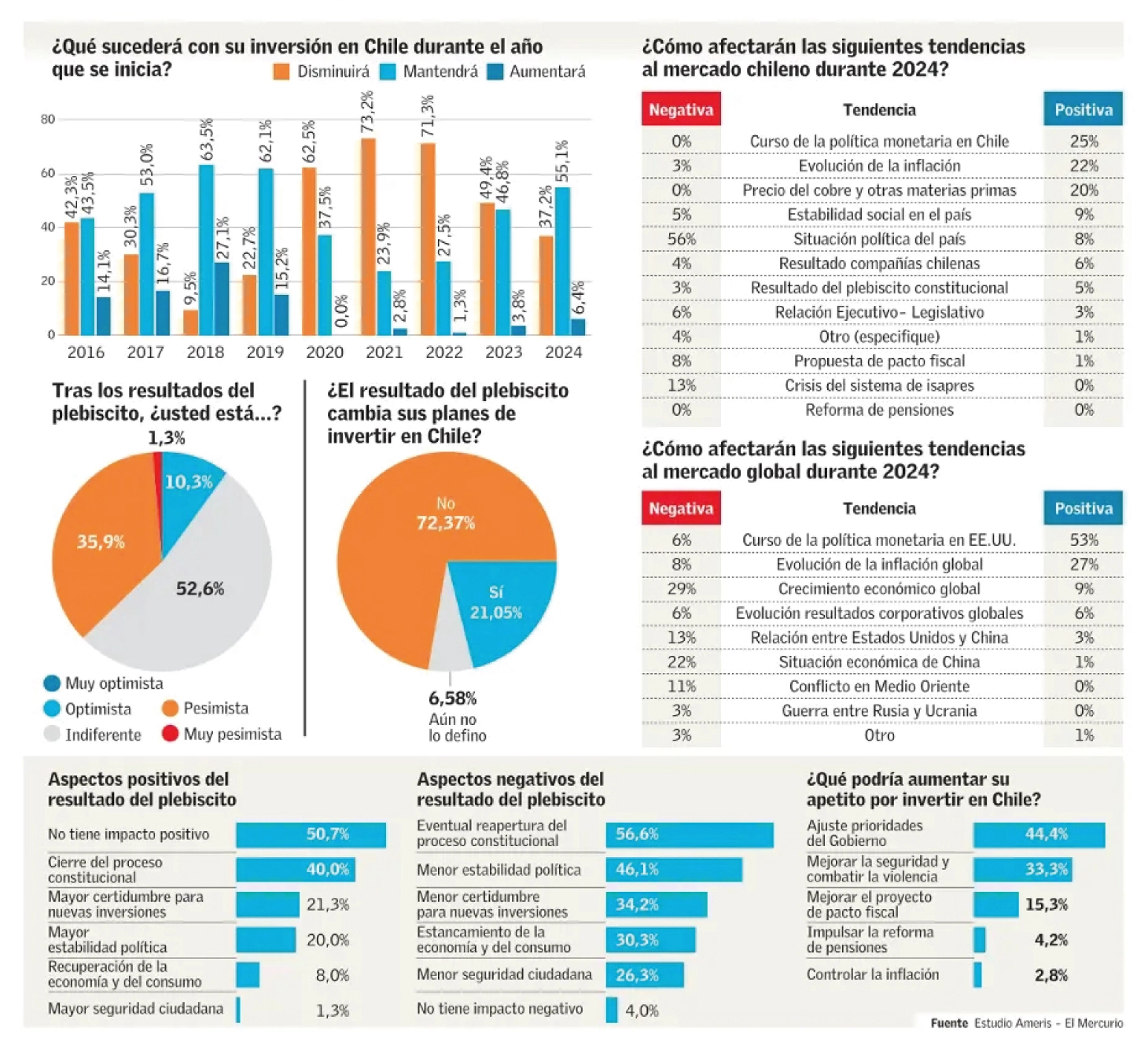

Pese a esto, los gestores de las grandes fortunas familiares no registran interés en aumentar su exposición en activos chilenos durante 2024. El 55,1% de ellos señala que mantendrá la exposición de sus portafolios en Chile, mientras que el 37,2% dice que la disminuirá; y apenas un 6,4% piensa que podría aumentarla.

Así lo señala la novena edición de la encuesta entre family offices que realiza anualmente la gestora Ameris junto a “El Mercurio”. El sondeo, realizado entre 80 family offices (FF.OO.) chilenos, recogió las preferencias y las perspectivas de estas firmas creadas para gestionar patrimonios familiares, después del resultado del plebiscito constitucional de diciembre.

Uno de los datos relevantes de este reporte es la proporción del portafolio gestionado que mantienen en Chile versus aquel colocado en el extranjero. Los FF.OO. encuestados señalan que, en promedio, tienen el 66,9% de su portafolio en el extranjero, contra 33,1% que mantienen en el país (ver gráfico en B 1).

Los porcentajes, iguales a los registrados a inicios de 2023, marcan el quinto año consecutivo en que estos importantes gestores de inversiones prefieren la exposición en mercados internacionales por sobre los chilenos.

“En las últimas décadas, persistió en Chile un muy marcado sesgo local o home bias, gracias a la confianza en una institucionalidad para la inversión que en los últimos años empezó a ser cuestionada por distintos actores”, dice Martín Figueroa, socio y director comercial de Ameris. “Los FF.OO., que son inversionistas sin restricciones, pueden readecuar sus portafolios de manera rápida. La posición que actualmente tienen es más concordante con una política de diversificación”.

De hecho, algunos datos del estudio muestran que “la tendencia a disminuir las inversiones en Chile, producto de los cambios políticos de los últimos años, parece haber terminado”, dice Figueroa. La mantención de los portafolios en niveles equivalentes a los del año anterior, la alta participación de quienes señalan que creen que mantendrán la composición actual y las buenas expectativas en el retorno de los activos locales, podrían ser pruebas de esto.

Se suma a ello que, si bien los datos muestran que “los FF.OO. más grandes siguen con la misma proporción que tenían en 2022, los de menor tamaño empiezan a aumentar proporcionalmente más su participación en Chile”, afirma Figueroa.

Indiferencia tras el plebiscito

Esto, pese a que el resultado del plebiscito de diciembre, en que ganó la opción En contra a la segunda propuesta constitucional, no trajo grandes cambios en las decisiones de inversiones. El 52,6% de los encuestados señaló que el resultado le fue indiferente, con el 37% diciendo que quedó pesimista. Pese a ello, el 72,4% indica que el resultado del plebiscito no cambia su interés de invertir en Chile.

Si bien el 40% dice que el plebiscito podría tener como consecuencia positiva el cierre del proceso constitucional, hay un 56,6% que opina lo contrario: que este resultado podría reabrirlo. Mientras, el 21,3% sostiene que trae mayor certidumbre para invertir, el 34,2% asegura que hoy la certidumbre es menor debido a su resultado.

Sobre los factores que les haría aumentar su inversión en Chile, la más nombrada es “Ajuste en las prioridades del Gobierno”, al ser mencionada por el 44,4% de los encuestados; le sigue la necesidad de una “mayor seguridad y combate a la violencia”, con 33,3% de menciones, y muy por detrás está la mejora del pacto fiscal, con 15,3%.

La gran tendencia de 2024

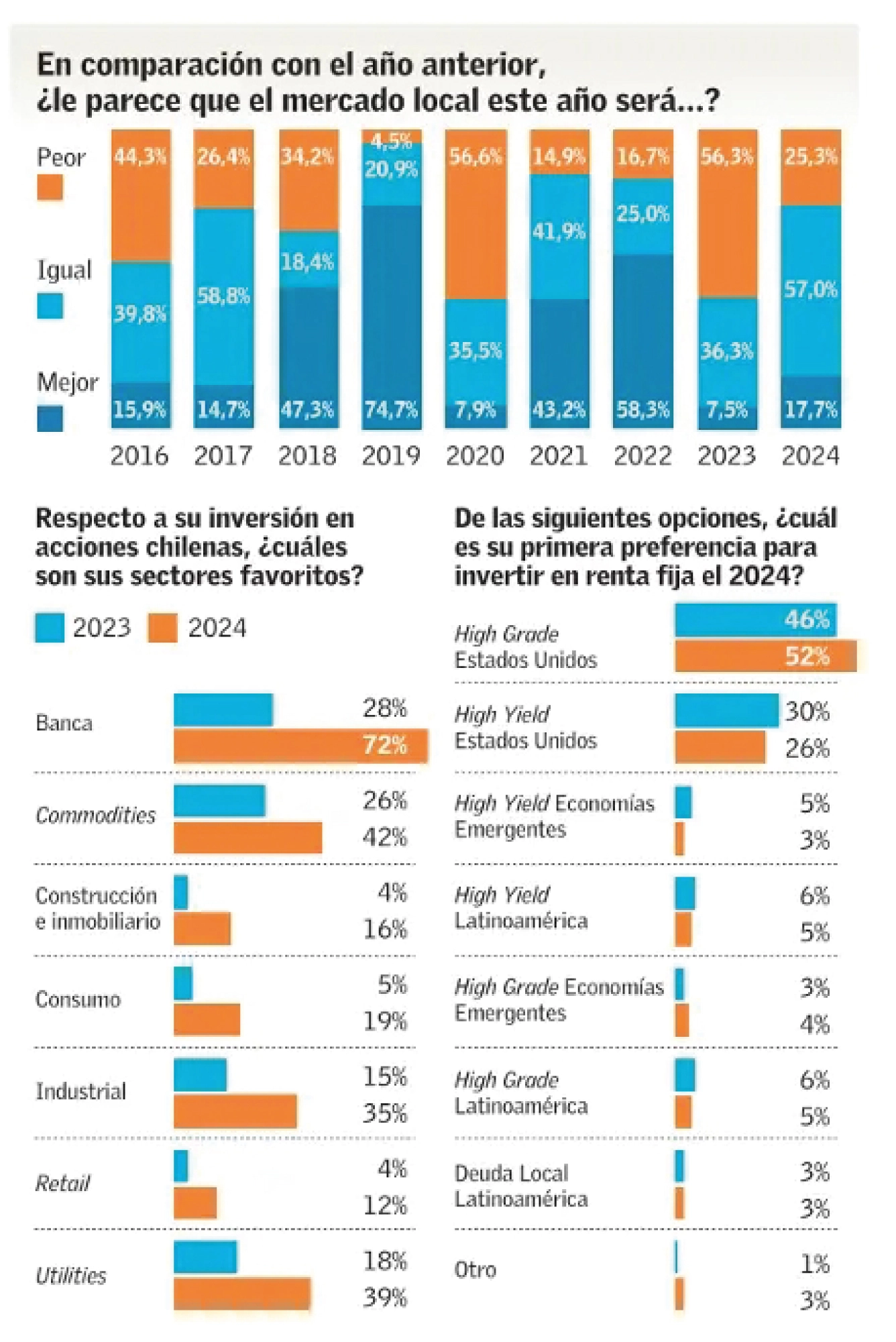

La inversión en Chile debe, además, competir con otro factor de relevancia: las buenas expectativas en los mercados globales. El 27,8% de los encuestados cree que el índice global de acciones (ACWI, por sus siglas en inglés) rentará más de 10% durante este año, convirtiéndose en el mayor porcentaje desde los inicios de este estudio.

La tendencia más determinante será el esperado descenso en las tasas de interés en EE.UU. El 53% de los encuestados cree que será un factor positivo para las inversiones globales este año. No obstante, el 29% señala que el lento crecimiento de la economía global podría ser un factor negativo para las inversiones.

En Chile, el descenso de las tasas de interés también será un factor positivo, reconocido por el 25% de los encuestados, mientras que el 56% cree que la situación política del país será una variable negativa. A esto se suma la situación económica en China: un 22% lo marca como un factor que impactará de manera perjudicial en las inversiones en Chile.

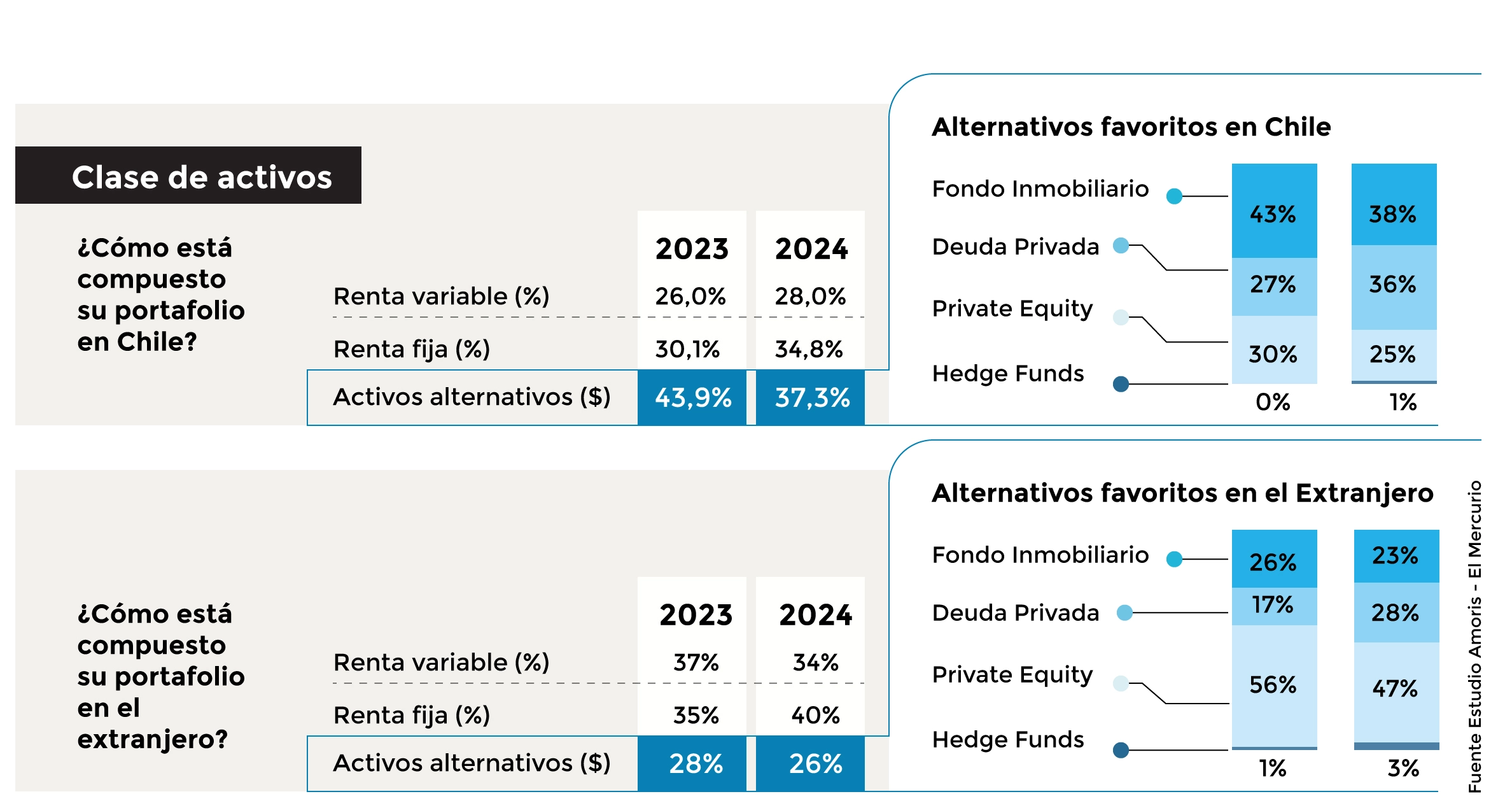

Sobre la composición de los portafolios tanto chilenos como globales, se vio un retroceso relevante en la exposición a activos alternativos durante el último año. Estos pasaron de 44% a inicios de 2023 a 37% comenzando 2024 en los portafolios locales, y de 28% a 26% en los internacionales. Esto se explica por el alza en las tasas de interés y la mayor competitividad que alcanzaron algunos instrumentos conservadores. “La disminución de activos alternativos en Chile se debió al fuerte atractivo que tenían los depósitos a plazo, fondo de money market y renta fija en general, tendencia que ha ido disminuyendo en los últimos meses”, señala Figueroa. “Los alternativos se mantienen como el activo local de más exposición en los portafolios de los patrimonios familiares”, agrega.

Felipe Aldunate

Fuente: El mercurio