- En los últimos años, la búsqueda de instrumentos de inversión que no sean los “clásicos mobiliarios” ha llevado a un explosivo crecimiento de los fondos de inversión que incorporan activos alternativos.

- Cumplir con las condiciones de reducir la volatilidad, asociada a los mercados de capitales, aumentar la diversificación, en monedas y mercados, generando mayores ingresos y rentabilidades, abrieron toda una nueva visión estratégica de inversión, las que se denominaron inversiones alternativas.

- La integración de los activos alternativos en los portafolios actuales, ha logrado obtener un mayor equilibrio, dentro del universo de las inversiones, permitiendo la participación en las nuevas tendencias globales, al incorporar innovación tecnológica, sostenibilidad, nuevas políticas gubernamentales y el acceso a proyectos que, antiguamente, eran sólo posibles para los grandes capitales.

De la mano con la expansión y crecimiento de las inversiones en activos alternativos, lo han hecho los Family Office. Este fenómeno no sólo se ha instalado de manera sostenible hace ya más de una década, sino que se ha expandido a nivel global.

En su reciente informe, Prequin espera que los activos alternativos mundiales alcancen los 24,8 billones de dólares en 2028, liderados por Estados Unidos, lo que significa una tasa de crecimiento constante de 8,4% anual entre 2022 y 2028, mostrando el gran interés por parte de los inversionistas en incorporar a sus portafolios de inversión activos que les permitan expandir sus horizontes.

En Chile, los Activos Alternativos comenzaron a dominar la industria con mayor entusiasmo en 2019, tendencia que se observó con fuerza hasta el cierre 2023. De acuerdo a ACAFI, estos concentraron el 73% de los montos administrados por los fondos de inversión públicos durante el primer semestre 2023; esto significa el mayor porcentaje frente a los tradicionales acciones y bonos en la historia, siendo los inmobiliarios y los de deuda privada los de mayor participación en esta industria.

Más aún, esta clase de activos concentró en Chile un 95% dentro de los fondos de inversión públicos creados durante el tercer trimestre 2023, señalando que en nuestro país la demanda por estas inversiones continuará expandiéndose mucho más allá del 2024.

¿Pero, por qué el tradicional 60/40 en activos mobiliarios ya no parece satisfacer las expectativas de inversión de largo plazo?

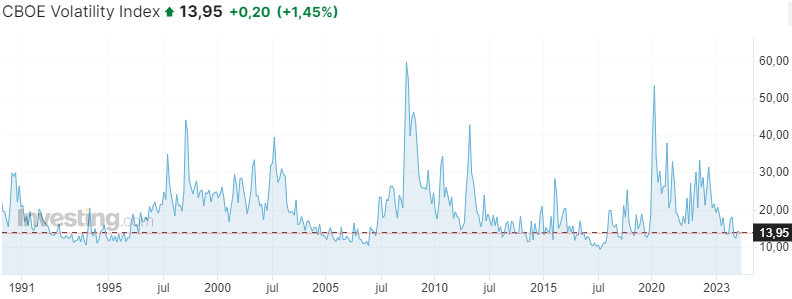

En primer lugar, hay que destacar que el Índice CBOE de volatilidad (VIX) fue mucho más estable en el período 1991 – 2007 (su dispersión mostró valores extremos entre 13,5 y 43,67 puntos), mientras que en el período 2007 – 2023, tocó máximos de 60 puntos en 2008 y 54 puntos en 2020 (hoy en 13,75), con bastantes períodos de volatilidad, reflejando el “miedo” de los inversionistas ante distintas y nuevas condiciones de mercado.

La necesidad de buscar instrumentos que no estén correlacionados a las volatilidades de las bolsas fue el principal motor y los activos alternativos cumplen fehacientemente esa condición.

Por otra parte, permiten incrementar la diversificación de las carteras, incorporando inversiones en activos reales de primera línea, aumentando los ingresos y las rentabilidades.

En suma, se obtiene mayor equilibrio dentro del universo de inversión, permitiendo la participación en las nuevas tendencias globales al incorporar innovación tecnológica, sostenibilidad, nuevas políticas gubernamentales y mayor acceso a proyectos que antiguamente eran sólo posibles para los grandes inversionistas y capitales.