- De acuerdo al informe “Global Family Office JP Morgan 2024”, los Family Office destinan casi la mitad de sus activos en inversiones alternativas. Esto impulsado por la búsqueda de mayores retornos a largo plazo y la posibilidad de participar de manera directa en proyectos de desarrollo inmobiliario.

- Las 2 clases de activos más populares son Deuda Privada y Bienes Raíces, en los que se destinan la mayor proporción asignada a alternativos.

- JP Morgan considera que la rentabilidad objetivo de estos activos ronda 11% promedio.

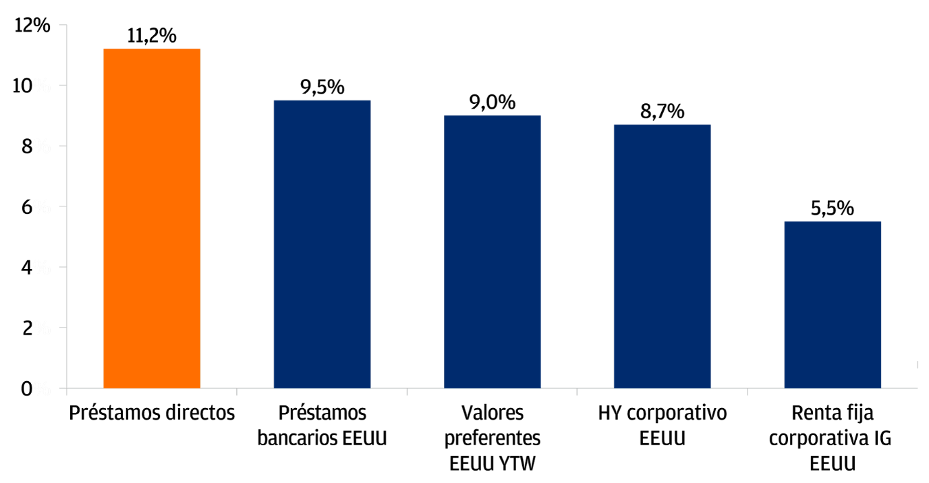

- De acuerdo a Bloomberg, la rentabilidad de la deuda privada continúa superando a los de otras clases de renta fija.

- Los altos rendimientos ajustados por riesgo, fueron otro de los motivos que llevaron a este mayor interés por alternativos.

Deuda Privada 1° trimestre 2024

Durante 2023, los bancos regionales enfrentaron condiciones mucho más restrictivas para otorgar créditos, muchas entidades financieras se alejaron del negocio de los préstamos de manera sustancial, recortando la exposición de sus balances y endureciendo sus estándares de concesión. En este contexto, las empresas con necesidades de financiamiento se enfrentaron a mayores dificultades para obtener capital, los préstamos bancarios se encuentran en declive y la emisión de deuda en los mercados primarios sigue siendo baja.

En el entorno actual, la deuda privada ofrece cada vez más oportunidades de acceso al capital requerido, además, el interés estándar de deuda privada ofrecen mayor rendimiento a los inversionistas.

Se debe considerar que las expectativas sobre la tasa de la FED cambiaron considerablemente durante el primer trimestre 2024 debido a datos macroeconómicos sorprendentes y las señales de la política monetaria. De acuerdo a la FED, la inflación en Estados Unidos continúa elevada, mientras que el mercado laboral es más fuerte de lo esperado, se espera que recién a partir de septiembre podrían iniciarse incipientes recortes. Todo esto continúa presionando tasas elevadas y por consiguiente restricción de préstamos bancarios.

Los actuales rendimientos de los préstamos directos (deuda privada) continúan superando a los de otras clases de renta fija, tendencia que se mantendría en lo que resta de 2024:

Rendimiento (%) por categoría de inversión en renta fija

Fuente: Bloomberg Finance, Cliffwater, J.P. Morgan Private Bank. Datos a 30 de junio de 2023.

Bienes Raíces 1° trimestre 2024

De acuerdo a JP Morgan, en los últimos meses de 2024, los fundamentos del mercado inmobiliario de Estados Unidos han continuado mostrando un escenario relativamente sano en todos los sectores. Aunque las valoraciones inmobiliarias han caído un poco, los niveles de apalancamiento siguen siendo limitados y no se observan signos de exceso de oferta.

Se comienzan a observar oportunidades para ingresar a precios más atractivos en sectores inmobiliarios que se están beneficiando del impulso dado por políticas gubernamentales (como es el caso de Florida) como las viviendas, oficinas y centros comerciales.

Por otra parte, el optimismo de un aterrizaje suave de la economía global se ha trasladado desde el último trimestre 2023 al primer trimestre 2024, generando mejores expectativas sobre las inversiones de mediano – largo plazo.

Si bien el capital agregado recaudado por los Fondos Inmobiliarios se redujo 7,5% durante el primer trimestre de 2024, respecto al cuarto trimestre 2023, hay que destacar que el mayor fondo, el Blue Owl Real Estate Fund VI, recaudó 5.100 millones de dólares, considerablemente por encima de su objetivo inicial de 4.000 millones de dólares.

JP Morgan espera que en lo que resta de 2024, continuarán los focos de tensión en ciertos sectores de crédito: préstamos de inmobiliario comercial, crédito apalancado, algunas áreas del crédito al consumo (por ejemplo, automóviles y tarjetas de crédito) y crédito corporativo high yield. Si bien no serán suficiente para provocar una recesión, continuarán abriendo el camino para Fondos Privados de Desarrollo Inmobiliario.

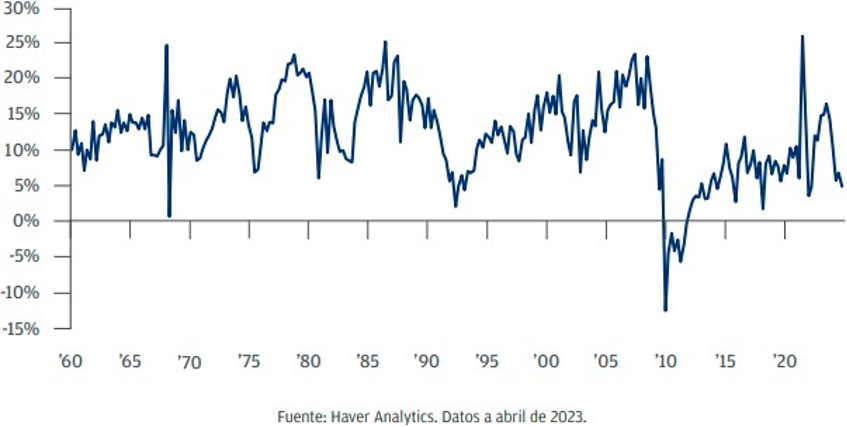

EL CRECIMIENTO DEL CRÉDITO EN LA ACTUALIDAD RECUERDA A LA SEGUNDA DÉCADA DEL SIGLO XXI, UNA DÉCADA DE REDUCCIÓN DEL APALANCAMIENTO TRAS LA CRISIS FINANCIERA

Nuevos préstamos a hogares y empresas no financieras como % del Valor Añadido Bruto:

Escrito por: Cynthia Kirby Adarraga. Economista Senior en AICapital Investment. Master Of Business Administration (MBA) Pontificia Universidad Católica de Chile